AP

Radiokolleg - Wozu Steuern?

Der politische Streit ums Geld (3). Gestaltung: Juliane Nagiller

21. März 2018, 09:05

"Höhere Steuern können proportional zur Freiheit der Untertanen erhoben werden", stellte der französische Philosoph und Staatstheoretiker Montesquieu 1748 fest. Er stellte damit einen zentralen Zusammenhang her, der bis heute gilt: Steuern sind der Preis für Freiheit und Demokratie.

So begann beispielsweise der amerikanische Unabhängigkeitskrieg mit einer Steuerrevolution.

Großbritannien wollte die hohen Kriegskosten des Siebenjährigen Krieges in Europa durch neue und erhöhte Steuern in den Überseegebieten ausgleichen. Diese forderten im Gegenzug mehr Mitsprache und Eigenständigkeit. "No taxation without representation", lautete die Parole. Diese gilt ebenso im 21. Jahrhundert. Die beiden Ökonomen André Barilari und Thomas Brand konnten den Zusammenhang zwischen der Steuerquote und dem Demokratisierungsgrad von Staaten belegen.

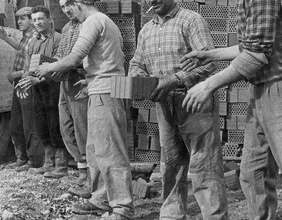

Steuern sind das Opfer des Einzelnen für die Verbesserung des kollektiven Wohlstands. Mit ihnen werden Bildung, Gesundheit, die öffentliche Infrastruktur und die soziale Sicherung finanziert. Doch das Image von Steuern ist schlecht. Die Empörung über sie geht durch alle gesellschaftlichen Schichten: zu hoch, falsch eingesetzt und überhaupt würde die Steuerlast die Wirtschaft erdrücken.

Was soll besteuert werden und wie? Die Antworten auf diese Fragen sind zentral für jede Gesellschaft. Denn sie bestimmen in welchem Umfang der Staat für soziale Gerechtigkeit sorgt. Einkommen wird in fast allen Sozialstaaten progressiv besteuert. Diese Steuerlast orientiert sich also an der individuellen, ökonomischen Leistungsfähigkeit.

Indirekte Steuern wie etwa die Mehrwertsteuer oder Energiesteuern sind hingegen degressiv: Menschen mit geringem Einkommen geben einen sehr viel höheren Anteil ihres Einkommens für indirekte Steuern aus als Menschen mit hohem Einkommen. Während in Österreich Arbeit hoch besteuert wird, wird Kapital im europäischen Vergleich niedrig besteuert. Im Verhältnis zur Wirtschaftsleistung machten Steuern auf Arbeit 2015 fast 25% aus, Steuern auf Kapital nur 7,4%.

Den europäischen Staaten entgehen an die 60 Milliarden Euro pro Jahr an Steuereinnahmen, weil internationale Konzerne wie Apple und Nike ihre Gewinne in Steueroasen verschieben, so eine aktuelle Schätzung. Zwischen den Mitgliedsstaaten der EU herrscht ein Steuerwettbewerb von dem vor allem Unternehmen profitieren. Datenleaks haben diese Praxen der Steuervermeidung und -hinterziehung zwar öffentlich gemacht, der nationalstaatliche Wille, diese einzudämmen, ist aber gering.

Mittlerweile spricht sich sogar der Internationale Währungsfonds für eine Umverteilungspolitik in seinen Mitgliedsstaaten aus. Ungleichheit in einer Marktwirtschaft sei unvermeidlich, übermäßige Ungleichheit würde aber zu einer Erosion des sozialen Zusammenhalts, politischer Polarisierung und letztlich geringerem Wirtschaftswachstum führen.

Service

Literatur:

Erich Kirchler und Erik Hölzl: Economic Psychology. An Introduction, Cambridge University Press 2018

Gabriel Zucman: Steueroasen. Wo der Wohlstand der Nationen versteckt wird, edition suhrkamp 2014

Werner Nienhüser und Ute Schmiel (Hrsg.): Ökonomie und Gesellschaft, Jahrbuch 29, Steuern und Gesellschaft, Metropolis Verlag 2017

Silke Ötsch: Steuerflucht und Steuervermeidung und der Beitrag von Reichen zur Gesellschaft, A&W blog 2015

Stefan Humer und Mathias Moser: Integrierte Steuer- und Abgabenstatistik der privaten Haushalte in Österreich, INEQ - Forschungsinstitut Economics of Inequality, Wirtschaftsuniversität Wien 2016

Tax Games: the Race to the Bottom. Europe's role in supporting an unjust global tax system 2017

Nicholas Shaxson, John Christensen und Nick Mathiason: Ungleichheit: Mehr als die Hälfte bleibt im Verborgenen (Oder warum die Ungleichheit größer ist als wir dachten), tax justice network 2012

Angela Köppl, Margit Schratzenstaller: Das österreichische Abgabensystem - Status-quo, WIFO-Monatsberichte, 2015, 88(2), S. 109-126

Margit Schratzenstaller, Fanny Dellinger: Genderdifferenzierte Lenkungswirkungen des Abgabensystems, WIFO, im Auftrag des Bundesministeriums für Finanzen, September 2017

Stefan Traub und Jan Philipp Krügel: Risk Taking and the Welfare State: Some Experimental Evidence, Working Paper Nr. 2017-01, DFG research Group 2104, Need-Base Justice and Distribution Procedures

Links:

Tax Justice Network

Vienna Institute for International Dialogue and Cooperation

Das Rote Wien im Waschsalon Karl-Marx-Hof

Horizon 2020 Projekt "Fair Tax"